Technical Sharing-個稅改革終落地,全面解讀搶先看

摘要

2018年8月31日,十三屆全國人大常委會第五次會議表決通過了《全國人民代表大會常務委員會關於修改〈中華人民共和國個人所得稅法〉的決定》,此次修訂後的個人所得稅法開啟了個稅領域分類與綜合相綜合的新稅制,並對稅法進行了多方面的完善。這些變化及其影響不僅涉及每一個納稅人,也關係到廣大企業等市場主體。同時,期待著實施條例以及其他相關法規政策的出台,從而更加全面的了解新稅法新稅制下,中國個人所得稅的完整拼圖。

在《中國稅務/商務新知》中分享了稅法修正案草案建議的主要修訂內容。隨著稅法修訂最終完成,接下來將與您分享稅法最終修訂內容與此前草案的主要異同及觀察結果。

詳細內容

此次個稅稅法修訂涉及了全部主要條款,修訂內容總結如下︰

•引入〝183天〞概念,作為居民個人/非居民個人身份的重要判定標準;

•修訂個人所得項目體系,推行工資薪金﹑勞務報酬﹑稿酬和特許權使用費(即綜合所得)綜合徵稅,初步邁向綜合與分類相結合的稅制;

•優化稅率結構,調整稅率級距,為取得綜合所得和經營所得的勞動者,減稅降負;

•初步建立綜合性扣除機制,提高基本減除費用標準,增加針對子女教育﹑繼續教育﹑大病醫療﹑住房和贍養老人等支出的專項附加扣除;

•引入反避稅規則,獨立交易原則﹑受控(個人)外國企業規則和一般反避稅條款納入個稅稅法;

•變革個稅徵管制度,納稅人識別號〝一人一號〞﹑多部門信息互相共通共享﹑居民納稅人綜合所得年度匯算清繳﹑扣繳義務人責任多元化,個稅徵從法人管理走向自然人管理。

新的個人所得項目體系

11項變9項,取消〝其他所得〞修訂後的新個稅稅法中,應稅個人所得項目的構成從原來的11項減至9項,其中工資薪金﹑勞務報酬﹑稿酬和特許權使用費4項所得所為綜合計稅(適用於居民個人)。值得注意的是,除了之前草案已經取消的〝對企事業單位的承包經營﹑承租經營所得〞,在新稅法中,〝經國務院財政部門確定徵稅的其他所得〞也不再保留。

中國個稅稅法一向採用正列舉方式確定應稅所得的范圍。在過去多年的實踐中,對於一些被認定為應稅但不易明確所得性質﹑劃歸所得項目的收入,財稅部門通常會通過政策文件形式明確將其作為〝其他所得〞項目計稅徵稅。例如,企業業務宣傳或年會慶典等活動中向本單位以外的個人贈送的禮品﹑個人為他人提供擔保獲得報酬﹑投保稅延型商業養老保險的個人達到規定條件時領取的商業養老金的應稅部等。

這次〝其他所得〞項目的取消對於未來個人所得性質的確定可能帶來一定的不確定性,尤其是在科技發展引領經濟生活急速變化,新觀念新業態不斷湧現的情況下,比如:

-原有按照〝其他所得〞項目課稅的收入如何處理;

-應稅所得範圍未明確列舉的收入是否即可認定為不徵稅所得;

-對於未來可能出現的所得性質不易確認的收入,納稅人﹑扣繳義務人和稅務機關嶾如何應對。

這點有待澄清,值得跟進。

調整綜合所得收入額清,值得跟進。

調整綜合所得收入額的確定方法

之前草案中,除了稿酬所得的收入額給予30%的減計,勞務報酬和特許權使用費均按照收入全額作為收入額,沒有保留原稅法針對上述三項所得在計稅時給予的費用減除。

新個稅稅法調整了勞務報酬﹑稿酬和特許權使用費收入額的確定方法,為這三項所得提供了20%的費用減除,也就是說按照收入全額打8折後計稅。其中,稿酬所得收入額還可以在此基拙再上再享受30%的減計,實際相當于按收入全額的5.6折計稅。新的收入額確定方法對于勞動性所得來源渠道多樣或以稿酬﹑勞務報酬及特許權使用費等收入為主的以納稅人來說是利好消息,將很大程度減輕這部分納稅人可能面臨的因綜合徵稅導致的稅負增加的影響。

新的綜合扣除機制

新個稅稅法同時標誌著個稅綜合扣除機制的初步建立。這一綜合扣除機制由基本減除費用﹑專項扣除﹑專項附加和依法確定的其他扣四類扣除構成。除了一直處于熱議中的基本減除費用和專項附加扣除,專項扣除是指強制性社會保險繳費﹑企業年金個人繳費﹑稅延型商業養老保險繳費等。

對比之前的草案,我們關注到以下幾點:

-基本減除費用標準沒有進一步調整,仍保持6萬元/年(5,000元/月);

-明確了住房支出專項附加扣除為住房貸款利息或者住房租金,二者扣一;

-專項附加扣除增加了贍養老人支出,這將為聚多〝上有老下有小〞的家庭支柱進一步減負。

隨著綜合扣除機制框架及項目的確定,之後的關注重點就是新增各專項附加扣除項目的具體範圍﹑標準﹑憑証﹑時點要求等落地細節。此外,新增的五類專項附加扣除是同步實施,還是分步驟陸推進也是值得關注的。

此次綜合扣除機制的建立也為個稅改革的進一步深入打下了基礎。未來專項附加扣除項目種類及扣除標準的更新完善和靈活調整也值得期待。

體現稅收法定原則

個稅稅法中的多處修訂都涉及行政法規制定的授權。原有稅法下,大多數行政法規的另行制定直接授權給了國務院財稅部門,此做法已經不符合《立法法》的要求。按照《立法法》規定,新個稅法將相關行政法規的製定權僅授予國務院,並要求國務院將來報人大常委會備案。這就體現了稅收法定原則。

其他要點

除了上述內容,新個稅稅法中還有不少其他要點也值得注意,除例如:

•綜合所得及經營所得適用的稅率表沒有變化,綜合所得最高稅率仍然維持在45%;

•公益慈善事業捐贈的稅前扣除比例上升至法律層面;

•除了綜合所得及經營所得,對其他四項應稅所得的扣繳及納稅申報要求也進行了明確;

•增加了扣繳義務人向納稅人提供相關所得和稅款扣繳信息的要求;

•新個稅稅法實施兩步走的計劃沒有變化,減稅紅利將首先體現在工薪族2018年10月實發工資數額的增加。

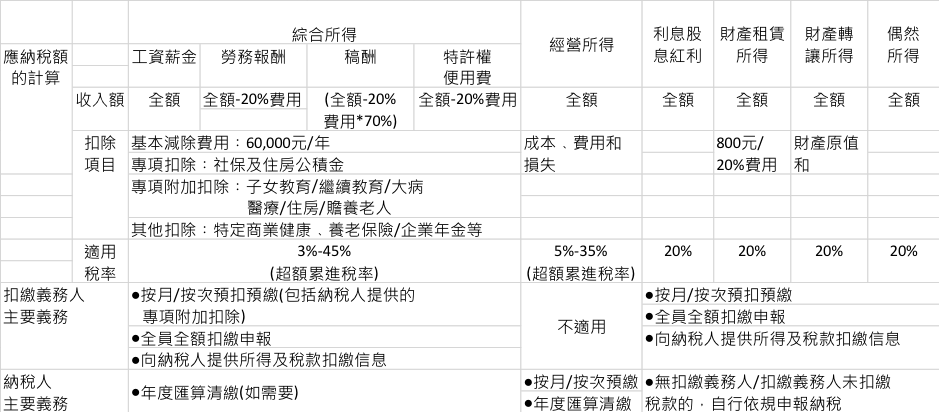

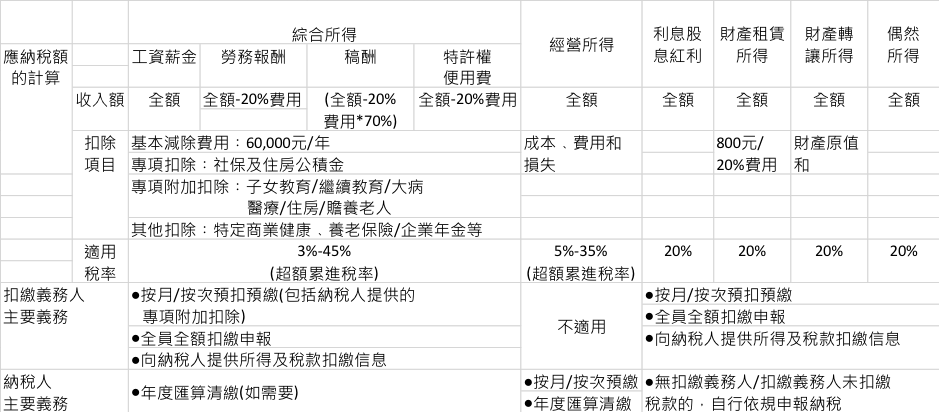

根據修訂後的個稅稅法,我們將各所得項目應納稅額的計算方法以及扣繳義務人和居民納稅人的主要義務進行了總結,請見附表。

注意要點

新個稅稅法的頒布是此次個稅改革邁出的重要的第一步。之後實施條例以及相關的一系列法規文件將陸續出台,以保證新稅法在2019年1月1日順利全面實施。實施條例等具體政策法規是解讀和落實新稅法的重要依據。

作為38年來個人所得稅法最具突破性的一次修訂,可以預期,現有的大部分個稅政策法規都將根據新稅法進行梳理和修訂,同時也將出現很多新的政策法規。

本次個稅改革必將對企業及其員工(無論是中國籍還是外籍員工)產生重大影響。在稅法修訂期間,廣大企業密切關注。在與企業的溝通中,企業面臨的重大挑戰主要集中在以下這些方面:

•個稅申報和相關稅務合規風險帶來的新增負擔

•企業薪酬福利策略與相關政策的配套修訂

•對現有個稅規劃方案的影響

•針對個稅改革及其影響的員工溝通與宣傳

•企業用工成本的增加

•對在華工作外籍個人全球稅負的影響

•對現有國際派遣及商務出差安排的影響

對於廣大企業來說,把握先機對於做好準備和平穩過渡至關重要。與此同時,企業可以利用科技手段,通過提升現有內部財務系統財(稅)在履行好扣繳義務的同時進行更為有效的內部管理。

附表:各所得項目應納稅額的計算方法以及扣繳義務人和居民納稅人的主要義務